Современные технологии не только упрощают нашу жизнь, но и вносят в нее определенные сложности, в частности, в сфере налогового учета и взаимодействия с налоговыми органами. Одной из важных задач, стоящих перед налогоплательщиками, является проверка доступа к личному кабинету на веб-сайте налоговой организации.

В условиях современной информационной безопасности, ограничение доступа к конфиденциальным данным становится все более актуальной проблемой. Доступ к личному кабинету налогоплательщика ограничивается различными механизмами проверки, которые предназначены для обеспечения безопасности и надежности информации.

Изначально, при создании личного кабинета на веб-сайте налоговой организации, необходимо пройти регистрацию, в ходе которой пользователю предоставляется уникальный логин и пароль. Эти данные являются ключевыми для успешной проверки доступа и блокировки счета на веб-ресурсе налоговых органов.

Процесс проверки доступа к личному кабинету на сайте налоговой организации предусматривает необходимость ввода учетных данных, которые должны соответствовать регистрировавшимся при регистрации. Помимо этого, могут быть применены дополнительные методы проверки, такие как ввод проверочного кода, ответы на секретные вопросы, использование специальной аппаратной или программной защиты.

Обнаружена блокировка. Что делать?

В этом разделе рассмотрим, как выглядит информация о блокировке на банковском счете и какие действия необходимо предпринять в случае обнаружения таких ограничений.

| Информация о блокировке | Действия при наличии ограничений |

|---|---|

| 1. При обнаружении блокировки налоговой, вы увидите соответствующее уведомление при входе в систему интернет-банка или на сайте банка. Это может быть текстовое сообщение или символ блокировки. | 1. В первую очередь, необходимо не паниковать и спокойно оценить ситуацию. Блокировка счета может быть временной и вызвана различными причинами, такими как, нарушение налогового законодательства, неправильное оформление документов и другие. Важно внимательно прочитать уведомление и выяснить причины ограничений. |

| 2. Информация о блокировке счета может содержать дополнительные детали, такие как период, на который введена блокировка, основание блокировки, контактная информация для справок и другое. | 2. После ознакомления с информацией о блокировке, рекомендуется обратиться в налоговую организацию или банк, ответственный за управление вашим счетом. С помощью контактной информации, указанной в уведомлении, вы сможете получить дополнительные сведения о блокировке и разъяснить любые непонятные моменты. В случае ошибочной блокировки или неправомерных действий, следует обратиться к специалистам для урегулирования ситуации. |

| 3. Если вы обнаружили блокировку счета, важно прекратить проведение финансовых операций, которые могут быть запрещены в период действия ограничений. | 3. Во избежание нарушения законодательства и возможных штрафов или санкций, необходимо незамедлительно прекратить выполнение операций, указанных в информации о блокировке. Также следует ознакомить соответствующих сотрудников вашей компании или бухгалтера с фактом блокировки и совместно принять меры для ее устранения. |

Запомните, что блокировка счета не всегда является окончательной мерой и может быть временной. Важно своевременно и правильно реагировать на такую ситуацию, чтобы избежать дополнительных проблем и сохранить финансовую стабильность предприятия.

Как выглядит информация о блокировке

В данном разделе статьи мы рассмотрим, какая информация доступна налогоплательщику при наличии ограничений на его банковский счет. При вступлении в силу блокировки, налоговая организация предоставляет следующую информацию о состоянии счета и ограничениях, наложенных на него.

Одной из важных деталей, которую можно увидеть на странице с информацией о блокировке, является общая сумма ограничений. Эта сумма отображает все ограничения, действующие на счете на данный момент. Здесь указывается сумма, на которую запрещено осуществление операций, а также другие ограничения, если они имеются.

Далее, в информации о блокировке приводится перечень действий, которые могут быть выполнены налогоплательщиком в данной ситуации. Например, можно обратиться в ИФНС для выяснения причин блокировки и дальнейших инструкций по разблокировке счета. Также возможно обратиться к специалистам для получения более подробной консультации и помощи в решении проблемы.

Важно отметить, что на странице с информацией о блокировке также указывается срок действия ограничений. Налогоплательщик может узнать, на какой период времени ограничения будут действовать на его счете. Это поможет ему определить, какой срок разблокировки может быть предложен налоговой организацией и сколько времени может потребоваться для устранения причин блокировки.

Всю необходимую информацию о блокировке счета следует внимательно изучить, чтобы понять, как правильно действовать в данной ситуации. Если возникают сомнения или трудности в понимании предоставленной информации, рекомендуется обратиться к специалистам по налоговому праву или к представителям налоговой организации для получения дополнительной помощи.

Действия при наличии ограничений

В данном разделе рассмотрим, как следует поступать при обнаружении ограничений, накладываемых Федеральной налоговой службой на банковские счета. Ограничения могут возникнуть по различным причинам и требуют соответствующих действий со стороны налогоплательщика.

Определение характера ограничений

Первым шагом при обнаружении ограничений на банковском счете является определение их характера. Необходимо установить, по какой причине ФНС применила ограничения и какие это могут быть ограничения. Критерии и основания для блокировки счета налоговой указаны в законодательстве, и налогоплательщик должен быть в курсе их содержания.

Обращение в налоговую службу

После определения характера ограничений, следует обратиться в налоговую службу для выяснения деталей и условий снятия блокировки. Для этого можно воспользоваться контактными данными, предоставленными на официальном сайте ФНС. Обратившись в налоговую службу, необходимо предоставить все необходимые документы и ответить на возможные запросы, связанные с блокировкой счета.

План действий

При обнаружении ограничений на банковском счете рекомендуется разработать план действий. Он может включать в себя следующие шаги:

- Определение причины блокировки и основания для ее снятия;

- Обращение в налоговую службу для выяснения деталей и условий снятия блокировки;

- Сбор необходимых документов и предоставление их налоговой службе;

- Возможность обжалования решения ФНС в судебном порядке;

- Соблюдение требований и сроков, установленных налоговой службой.

Следуя данному плану, налогоплательщик сможет действовать в соответствии с требованиями ФНС и преодолеть ограничения на банковском счете. Нельзя забывать, что правильное и своевременное выполнение необходимых действий является залогом решения возникших проблем и предотвращения негативных последствий.

Когда ФНС может заблокировать доступ к вашему счету?

В данном разделе мы рассмотрим условия и причины, по которым Федеральная налоговая служба (ФНС) может применить меру блокировки к вашему банковскому счету. Это важная информация, которая поможет вам понять, почему может возникнуть такая ситуация и как ее предотвратить в будущем.

Блокировка счета может быть применена ФНС, если обнаружены нарушения в соблюдении налоговых обязательств или предоставлении ложных данных. Причины блокировки могут варьироваться от неуплаты налогов и задолженности перед государством до предоставления недостоверных сведений о доходах и расходах.

ФНС имеет право проводить проверку деятельности налогоплательщиков и при обнаружении нарушений может заблокировать доступ к счету. Это мера принимается для защиты интересов государства и обеспечения исполнения налоговых обязательств.

- Невыполнение налоговых обязательств;

- Задолженность перед государством;

- Недостоверная или неполная информация о доходах и расходах;

- Неуплата налогов;

- Нарушение сроков предоставления отчетности и учетной документации;

- Предоставление ложных документов или сведений;

- Совершение других налоговых правонарушений.

Если ваш счет заблокирован ФНС, вам необходимо принять необходимые действия для восстановления доступа. В первую очередь, следует обратиться в налоговую службу для получения информации о причинах блокировки и дальнейших действиях. Вам также может потребоваться предоставить дополнительные документы и объяснения по ситуации.

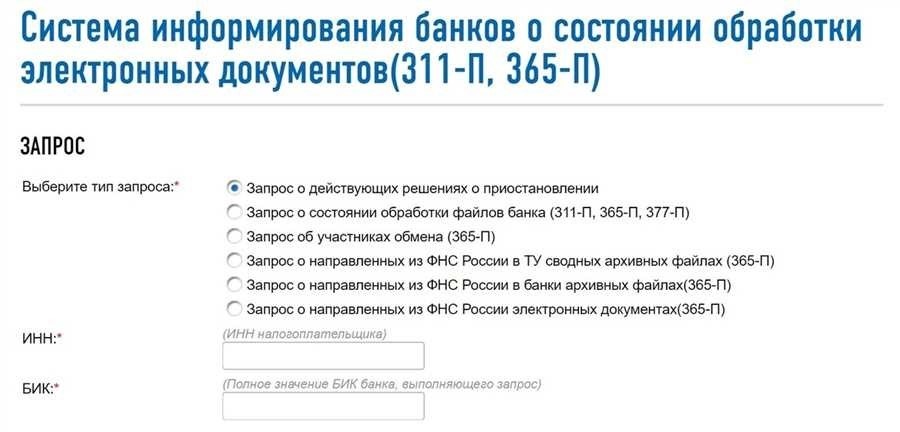

Кроме того, вы можете воспользоваться онлайн-сервисами ФНС для проверки наличия блокировки на вашем счете. На сайте ФНС вы сможете узнать подробную информацию о статусе вашего счета и возможных ограничениях в его использовании.

Убедитесь в том, что вы всегда соблюдаете налоговые обязательства и предоставляете достоверную информацию. Это поможет избежать неприятных ситуаций с блокировкой счета и обеспечит гармоничное взаимодействие с ФНС.

Как на сайте ФНС узнать о блокировке счета

В данном разделе будет рассмотрено, как на официальном портале Федеральной налоговой службы (ФНС) можно узнать о наличии блокировки на банковском счете. Здесь будут представлены шаги, которые помогут налогоплательщикам получить необходимую информацию и разобраться с возможными причинами ограничений.

Для начала, необходимо зайти на официальный сайт ФНС и перейти в раздел «Личный кабинет». В этом разделе налогоплательщик найдет множество полезной информации о своих налоговых платежах и декларациях. Однако, для проверки наличия блокировки на счете, нужно перейти на вкладку «Блокировка счета».

На странице с информацией о блокировке счета будут представлены подробности о действующих ограничениях. Здесь налогоплательщик найдет такие данные, как дата начала блокировки, ограничения на определенные операции, а также сроки действия блокировки.

Если налогоплательщик обнаружит блокировку на своем счете, необходимо принять определенные действия. В первую очередь, следует проверить причины блокировки. На сайте ФНС можно найти список возможных причин, таких как неправильно оформленные документы, задолженность перед налоговой и другие.

Далее, налогоплательщик должен обратиться в налоговый орган для уточнения деталей и разрешения ситуации. Сотрудники налоговой помогут разобраться в причинах ограничений и предложат варианты дальнейших действий для решения проблемы.

Важно помнить, что налогоплательщики должны быть внимательны и регулярно проверять свои банковские счета на наличие блокировки. Это позволит избежать непредвиденных сложностей, связанных с невозможностью осуществления финансовых операций.

Причины ограничения доступа к счетам налоговой

В данном разделе будет рассмотрено необходимое понимание причин, по которым Федеральная налоговая служба (ФНС) может применять ограничения к доступу налогоплательщиков к их банковским счетам. Это важно для всех, кто ведет бизнес или платит налоги, чтобы быть готовыми к возможному ограничению доступа к своим счетам.

1. Несоблюдение налогового законодательства

Одной из основных причин блокировки счета налоговой является несоблюдение налогового законодательства. Это может включать неправильную отчетность, неполное уплату налогов, фиктивные операции, несвоевременное представление документов и другие нарушения требований налоговых органов.

2. Недостоверная информация

Если информация, представленная налогоплательщиком о своих доходах, расходах или других финансовых операциях, признается недостоверной, ФНС может применить ограничения к доступу к его счетам. Недостоверная информация может привести к неправильному расчету налогов и нарушению налогового законодательства.

3. Подозрение в финансовых махинациях

Если ФНС имеет основания полагать, что налогоплательщик занимается финансовыми махинациями, такими как отмывание денег, уклонение от уплаты налогов или другие незаконные операции, она может ограничить доступ к его счетам. Это делается с целью предотвращения дальнейшего участия в незаконных действиях и обеспечения исполнения налоговых обязательств.

4. Долги перед налоговыми органами

Наличие задолженности перед налоговыми органами также может стать причиной блокировки счета. Если налогоплательщик не уплачивает налоги, проценты или штрафы в срок, ФНС может ограничить его доступ к счетам до полного погашения долга. Это мера, направленная на обеспечение исполнения налоговых обязательств и защиту интересов государства.

5. Подозрение в уклонении от уплаты налогов

Когда налоговые органы имеют подозрение в уклонении от уплаты налогов со стороны налогоплательщика, они могут применить ограничения к доступу к его счетам. Подобные подозрения могут возникнуть на основании анализа финансовой деятельности, контрольных проверок или других информационных источников.

Всегда важно соблюдать требования налогового законодательства, предоставлять достоверную информацию и своевременно уплачивать налоги. Это поможет избежать блокировки счетов налоговой и негативных последствий для вашего бизнеса. Если вы обнаружили ограничения доступа к своим счетам, необходимо принять соответствующие меры для их разрешения.

Блокировка счета: проверить на сайте ИФНС

В данном разделе статьи будет представлена информация о том, как проверить наличие блокировки на банковском счете налогоплательщика с помощью официального сайта ИФНС. Рассмотрим пошаговую инструкцию для этого процесса.

Шаг 1: Вход на официальный сайт ИФНС

Для начала необходимо открыть браузер и ввести адрес официального сайта ИФНС в адресной строке. После этого нажмите клавишу «Enter» или кликните по кнопке «Перейти».

Шаг 2: Переход в раздел «Счета и платежи»

На главной странице сайта ИФНС найдите раздел «Счета и платежи» и кликните на него. Обычно этот раздел располагается на верхней панели навигации или в боковом меню.

Шаг 3: Аутентификация на сайте

Чтобы получить доступ к информации о блокировке счета, необходимо пройти процедуру аутентификации на сайте ИФНС. Введите логин и пароль от своей учетной записи и нажмите кнопку «Войти». Если у вас нет учетной записи, зарегистрируйтесь на сайте.

Шаг 4: Поиск информации о блокировке

После успешной аутентификации на сайте ИФНС вы попадете на страницу «Счета и платежи». В данном разделе найдите функцию или вкладку, которая позволяет проверить наличие блокировки на вашем банковском счете. Обычно это может быть подраздел «Статус счета» или «Блокировка счета».

Шаг 5: Проверка наличия блокировки

Для проверки наличия блокировки счета вам может потребоваться ввести дополнительные данные, такие как номер счета или ИНН налогоплательщика. Внимательно заполните все необходимые поля и нажмите кнопку «Проверить» или «Найти».

После выполнения всех указанных шагов вы получите информацию о наличии или отсутствии блокировки на вашем банковском счете. В случае обнаружения блокировки рекомендуется обратиться в налоговую службу для получения дополнительной информации и инструкций о дальнейших действиях.

Налогоплательщиков предупредят о приостановлении операции по банковским счетам

В данном разделе представлена информация о предупреждении налогоплательщиков о возможном приостановлении операций по их банковским счетам. Это важное уведомление для всех физических и юридических лиц, которые осуществляют налоговые платежи и ведут бизнес.

- Какие счета могут подлежать приостановлению;

- Какие действия необходимо предпринять в случае предупреждения о приостановлении операций;

- Какие ограничения могут быть наложены на счета;

- Как своевременно получить информацию о приостановлении операций по счетам.

Приостановление операций по банковским счетам может быть применено налоговыми органами в случаях нарушения налогового законодательства или неправильного учета платежей. В этом разделе представлены основные причины приостановления операций и необходимые действия для их устранения.

Важно отметить, что налогоплательщику будет предоставлена возможность узнать о предстоящем приостановлении операций заранее. Это позволит принять необходимые меры для исправления ситуации и избежать проблем с дальнейшими финансовыми операциями. Данная информация будет доступна на сайте налоговой организации и может быть получена через удобный онлайн-кабинет.

Приостановление операций по банковским счетам — это серьезное ограничение, которое может повлиять на финансовое состояние и деятельность налогоплательщика. Именно поэтому необходимо внимательно следить за своими налоговыми обязательствами, своевременно исполнять их и избегать возможных нарушений.

В разделе представлена пошаговая инструкция о том, как проверить наличие приостановления операций по банковским счетам и какие действия необходимо предпринять в данной ситуации. Это поможет налогоплательщикам быстро и эффективно реагировать на возможные изменения в их финансовой сфере и принимать соответствующие меры для исправления ситуации.

Проверка наличия ограничений: шаг за шагом

Данный раздел статьи представляет пошаговую инструкцию о том, как проверить наличие ограничений на вашем счете налоговой службы. Вам будет предоставлена подробная информация о том, как осуществить эту проверку, а также о том, какие действия следует предпринять в случае обнаружения ограничений.

Шаг 1: Вход в личный кабинет

Первым шагом для проверки наличия ограничений на вашем счете является вход в ваш личный кабинет на сайте налоговой службы. Для этого вам потребуется ввести свои логин и пароль, которые вы получили при регистрации.

Шаг 2: Поиск раздела «Информация о счете»

После успешного входа в личный кабинет, вам необходимо найти раздел «Информация о счете». Обычно он располагается на главной странице личного кабинета или в основном меню сайта. В этом разделе вы сможете получить информацию о текущем статусе вашего счета.

Шаг 3: Проверка наличия ограничений

В разделе «Информация о счете» вам следует найти информацию о возможных ограничениях на вашем счете. Эта информация может быть представлена в виде отдельного столбца или раздела, указывающего на наличие или отсутствие ограничений.

Шаг 4: Действия при обнаружении ограничений

Если в результате проверки вы обнаружили ограничения на своем счете, вам необходимо принять соответствующие меры. Обратитесь к разделу «Действия при наличии ограничений» на сайте налоговой службы, где вы найдете подробную информацию о том, как решить данную ситуацию и какие шаги следует предпринять.

| Шаг | Действие |

|---|---|

| 1 | Ознакомьтесь с информацией о возможных причинах ограничений на вашем счете. |

| 2 | Свяжитесь с налоговой службой для получения дополнительной информации и консультации. |

| 3 | Следуйте инструкциям налоговой службы для решения данной ситуации и снятия ограничений с вашего счета. |

Будьте внимательны при выполнении указанных действий и следуйте инструкциям соответствующих органов. Только так вы сможете успешно решить данную проблему и восстановить доступ к своему счету.