Распределение финансовой нагрузки между различными уровнями государственной власти является важнейшей задачей, стоящей перед любым государством. Одним из способов достижения баланса между центром и регионами является установление региональных и местных налогов. Эти инструменты позволяют обеспечить фискальную автономию регионов и реализовать принципы финансовой децентрализации.

Фискальная автономия — это возможность регионов самостоятельно управлять доходами и расходами в соответствии с интересами и потребностями своего населения. Путем введения региональных и местных налогов, государство предоставляет регионам возможность формирования собственного бюджета, что способствует развитию их экономики и социальной сферы.

Установление региональных и местных налогов позволяет государству распределить финансовую нагрузку между своими территориями в соответствии с экономическим потенциалом и потребностями регионов. Это способствует равномерному развитию страны и повышению благосостояния граждан в каждом регионе. Кроме того, региональные и местные налоги позволяют государству более гибко реагировать на изменения в экономической ситуации и корректировать налоговую политику в зависимости от конкретных потребностей и задач.

Что такое налоги простыми словами

На самом простом уровне, налоги — это обязательные платежи, которые мы вносим в бюджет страны. Налоги существуют для обеспечения различных нужд государства, таких как финансирование социальных программ, обороны, инфраструктуры и многого другого.

Важность налогов для общества

Налоги являются неотъемлемым элементом функционирования любого государства. Они позволяют государству получать необходимые средства для обеспечения стабильности и благополучия общества. Без налогов не было бы возможности финансировать социальные программы, развивать образование, здравоохранение и многое другое.

Налоги и специальные режимы

Однако, налоговая система не всегда одинакова для всех граждан и организаций. В некоторых случаях, существуют специальные режимы налогообложения, которые предоставляют определенные преимущества. Это может быть связано с особыми условиями работы, предоставлением льгот для определенных отраслей экономики или инвестиционных проектов.

Специальные режимы налогообложения оказывают влияние на размер налоговых платежей и общую налоговую нагрузку граждан и организаций. Они могут стимулировать развитие определенных секторов экономики, привлекать инвестиции и повышать конкурентоспособность бизнеса.

Различие между налогами и сборами

Налоги и сборы — это два разных понятия, хотя они также представляют собой платежи, которые граждане и организации вносят в бюджет государства. Основное различие между ними заключается в обязательности уплаты.

Налоги — это обязательные платежи, которые должны совершать граждане и организации в соответствии с законодательством. Размер налогов устанавливается государством и зависит от дохода или других факторов.

Сборы, в отличие от налогов, являются платежами, которые взимаются только в определенных случаях и за определенные услуги или пользу, которые предоставляет государство. Например, это могут быть платы за пользование коммунальными услугами, получение паспорта или разрешения на строительство.

Важно отметить, что ни налоги, ни сборы не являются добровольными платежами, и их уплата является обязательной.

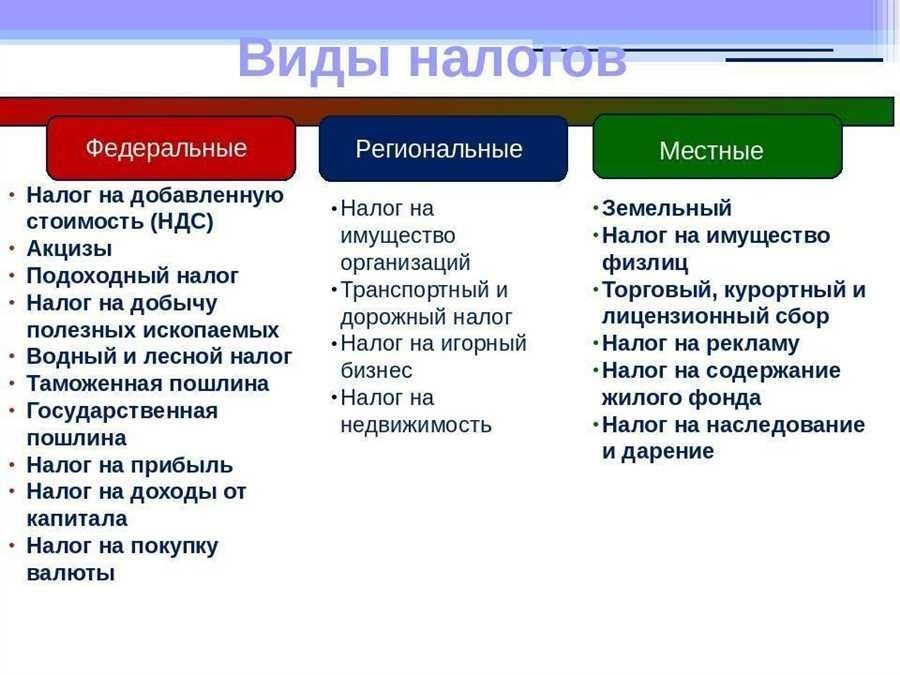

Конкретные виды налогов

В России существует множество различных видов налогов, каждый из которых служит определенной цели. Некоторые из наиболее распространенных видов налогов включают налог на доходы физических лиц, налог на добавленную стоимость, налог на прибыль организаций и многие другие.

Каждый вид налога имеет свои особенности и призван обеспечить финансовую устойчивость страны, справедливое распределение налоговой нагрузки и стимулирование экономического развития.

Налоги и специальные режимы

Раздел «Налоги и специальные режимы» посвящен изучению различий между налогами и сборами. В этом разделе мы рассмотрим, что такое налоги и как они отличаются от других видов финансовых платежей.

Основные понятия

Перед тем, как перейти к изучению различий между налогами и сборами, необходимо определить сами понятия. Налоги являются обязательными платежами, которые граждане и организации обязаны уплачивать в бюджет. Сборы же, в отличие от налогов, являются платежами за конкретные услуги или товары, предоставляемые государством или муниципалитетами.

Различия между налогами и сборами

Наиболее существенное различие между налогами и сборами заключается в целях их взимания. Налоги направлены на финансирование государственных нужд и осуществление функций государства, таких как содержание армии, финансирование социальных программ и развитие инфраструктуры. Сборы же предназначены для покрытия конкретных расходов или предоставления определенных услуг. Например, плата за проезд по дорогам, взимаемая в виде транспортного сбора.

Еще одно различие состоит в обязательности уплаты. В случае с налогами, уплата является обязательной и государство имеет право принудительно взыскивать налоговые суммы. Сборы, в свою очередь, являются добровольными или полудобровольными, и их уплата зависит от желания граждан или организаций пользоваться определенными услугами.

Изучение различий между налогами и сборами позволяет лучше понять принципы финансовой системы и обязанности граждан и организаций перед государством. Правильное определение и понимание этих понятий позволяют эффективно использовать финансовые ресурсы и взаимодействовать с государственными органами.

Чем отличается налог от сбора

1. Юридическое определение налога и сбора

Налог – это обязательный платеж, взимаемый государством с физических или юридических лиц в соответствии с законодательством. Он является основным источником дохода государства и используется для финансирования общественных нужд, развития экономики и поддержки социальных программ.

Сбор – это также обязательный платеж, но в отличие от налога, он взимается за конкретные услуги или действия, предоставляемые или осуществляемые государственными или муниципальными органами. В отличие от налога, сборы направлены на возмещение затрат, связанных с предоставлением определенной услуги или выполнением определенной деятельности.

2. Принципы взимания налогов и сборов

В основе взимания налогов лежат принципы обязательности и равенства. Налоги взимаются согласно законодательству без каких-либо прямых привязок к предоставляемым услугам или действиям. При этом, взимание налогов основывается на принципе прогрессивности, согласно которому ставка налога возрастает в соответствии с уровнем дохода налогоплательщика.

В отличие от этого, сборы взимаются за конкретные услуги или действия, и их размер обычно фиксирован. Сборы основываются на принципе пропорциональности, то есть размер сбора зависит от предоставляемой услуги или выполнения определенной деятельности.

Важно отметить, что налоги и сборы являются обязательными платежами, и их невыполнение или уклонение от уплаты влечет за собой правовые последствия.

Конкретные виды налогов

В данном разделе мы рассмотрим разнообразные формы налогов, которые могут быть применены в нашей стране. Ознакомившись с этими конкретными видами налогов, вы сможете получить детальное представление о том, какой вариант налогообложения применяется в различных сферах деятельности.

1. НДС (налог на добавленную стоимость)

Одним из основных видов налогов является НДС, который начисляется на товары и услуги при каждой стадии их производства и реализации. Этот налог является ключевым источником дохода для государства и рассчитывается на основе добавочной стоимости, включенной в конечную цену товара или услуги.

2. Подоходный налог

Подоходный налог является еще одним важным элементом налоговой системы. Он начисляется на доходы физических лиц, которые получают свой заработок в виде зарплаты, гонораров, процентов и других форм доходов. Ставка этого налога зависит от размера дохода, и он может быть удержан как налоговыми агентами, так и самими налогоплательщиками.

Кроме НДС и подоходного налога, существует множество других налоговых форм, таких как налог на имущество, налог на прибыль организаций, налог на землю, акцизы и многие другие. Каждый вид налога имеет свои особенности и целевое назначение, способствуя финансированию государственных нужд и поддержке различных отраслей экономики.