Когда речь заходит о начале своего дела, необходимо заботливо подойти к выбору оптимальной формы налогообложения. Этот момент имеет решающее значение для успешного развития предпринимательской деятельности. Важно принять во внимание все возможности, которые предоставляет законодательство, и выбрать наиболее подходящую для себя систему. Одним из таких эффективных инструментов становится упрощенная система налогообложения, которая позволяет индивидуальным предпринимателям заявить о своих намерениях и целях с помощью подачи соответствующего документа.

Осознание важности выбора оптимальной системы налогообложения позволяет предпринимателям избежать лишних затрат времени и ресурсов, к которым может привести неправильный выбор. В рамках упрощенной системы налогообложения предприниматели имеют возможность упростить процесс ведения бухгалтерии, а также значительно снизить налоговую нагрузку и обязательства перед государством. Это позволяет сосредоточить свои силы на развитии бизнеса и достижении поставленных целей.

Подача заявления на упрощенную систему налогообложения становится первым шагом предпринимателя в новом мире бизнеса. Она отражает понимание важности правильного выбора и подготовки к деятельности на рынке. Заявление, подаваемое индивидуальными предпринимателями, представляет собой мощный инструмент, который помогает организовать свою деятельность, определить свою позицию и путь развития в перспективе.

Как осуществляется переход на УСН

Подача уведомления

Перед началом перехода на УСН, индивидуальный предприниматель должен подать соответствующее уведомление в налоговую службу. Уведомление составляется в письменной форме и содержит информацию о намерении перейти на УСН. Важно учесть, что уведомление должно быть подписано и запечатано собственноручной подписью предпринимателя.

В уведомлении необходимо указать следующие сведения:

- ФИО предпринимателя;

- ИНН индивидуального предпринимателя;

- ОКАТО и ОКТМО муниципального образования, где осуществляется предпринимательская деятельность;

- Код ОКВЭД (Общероссийский классификатор видов экономической деятельности);

- Сведения о периоде смены системы налогообложения;

- Другие необходимые данные, указанные в требованиях налоговой службы.

Получение уведомления

После подачи уведомления, налоговая служба проводит проверку и рассматривает заявление индивидуального предпринимателя. В результате, предпринимателю выдается уведомление о переходе на УСН или аргументированный отказ в переходе.

В случае положительного решения, предприниматель получает уведомление о переходе на УСН, которое является основанием для ведения дальнейшей бухгалтерии и уплаты налогов по упрощенной системе.

Необходимо отметить, что важным моментом является соблюдение сроков подачи уведомления о переходе на УСН. Индивидуальный предприниматель должен обратиться в налоговую службу не позднее определенного срока, который зависит от выбранного периода перехода.

Подача уведомления в налоговую

В этом разделе рассмотрим процесс подачи уведомления в налоговую о переходе на упрощенную систему налогообложения. Уведомление представляет собой документ, который необходимо заполнить и направить в налоговый орган по месту нахождения вашей индивидуальной предпринимательской деятельности.

Перед подачей уведомления рекомендуется тщательно ознакомиться с требованиями и правилами, установленными налоговым законодательством. Важно учесть, что уведомление должно быть подано в оговоренные сроки, чтобы избежать возможных штрафов и проблем с налоговой инспекцией.

Уведомление о переходе на упрощенную систему налогообложения также должно содержать всю необходимую информацию о вашей деятельности, доходах, расходах и прочих данных, которые могут потребоваться налоговым органам для оценки вашей налоговой обязанности.

Это важный этап в процессе перехода на упрощенную систему налогообложения, поскольку уведомление служит основанием для внесения изменений в систему ведения налогового учета вашего предприятия. Успешное подтверждение уведомления со стороны налоговой позволяет вам воспользоваться всеми преимуществами данной системы, такими как сокращение налоговых обязательств, упрощенная бухгалтерия и некоторые другие льготы.

Все преимущества УСН ещё раз

В этом разделе мы ещё раз рассмотрим все преимущества системы упрощенной системы налогообложения (УСН), которые могут заинтересовать предпринимателей. Благодаря УСН, предприниматели имеют возможность упростить учёт и уплату налогов, а также получить ряд других преимуществ, о которых мы расскажем ниже.

- Упрощенный учёт

- Снижение налоговых ставок

- Уменьшение административной нагрузки

- Повышение конкурентоспособности

- Возможность работать с физическими лицами

Одним из главных преимуществ УСН является возможность упрощенного учета доходов и расходов. Предпринимателям не требуется вести сложную бухгалтерию, как в случае с общей системой налогообложения. Вместо этого, они могут вести упрощенный учет, что позволяет сэкономить время и ресурсы на бухгалтерском обслуживании.

Система УСН предоставляет предпринимателям возможность платить налоги по более низким ставкам, чем в общей системе налогообложения. Это может существенно сэкономить деньги предпринимателям и способствовать развитию их бизнеса.

Предприниматели, работающие по УСН, освобождаются от некоторых административных обязательств, связанных с ведением документации и отчётности. Например, им не требуется ежемесячно предоставлять отчёты в налоговую службу, а также вести сложные налоговые учёты.

Для некоторых видов бизнеса работа по УСН может стать преимуществом при конкуренции на рынке. Более низкие налоговые ставки и упрощенный учет позволяют предпринимателям предлагать более выгодные условия и цены своим клиентам, что способствует привлечению новых и удержанию существующих клиентов.

Работая по УСН, предприниматели имеют возможность заключать договоры с физическими лицами, что может быть привлекательным для определенных видов деятельности. В отличие от общей системы налогообложения, работа по УСН позволяет предпринимателям предлагать более гибкие условия и более низкие цены, что обычно привлекает клиентов.

УСН предоставляет предпринимателям ряд преимуществ, которые могут быть важны при выборе системы налогообложения. Однако перед принятием решения о переходе на УСН рекомендуется проконсультироваться с профессиональным налоговым юристом или бухгалтером, чтобы оценить все возможные риски и выгоды для конкретного бизнеса.

Кому разрешено работать на УСН

Данная часть статьи посвящена рассмотрению категорий предпринимателей, которым позволено вести свою деятельность на Упрощенной системе налогообложения (УСН). УСН представляет собой одну из форм налогообложения, применяемую в Российской Федерации, для упрощения процесса взаимодействия предпринимателей с налоговыми органами и снижения ставок налоговых платежей.

Категории предпринимателей на УСН:

1. Индивидуальные предприниматели (ИП).

2. Малые предприятия, включая микропредприятия — ограниченные по максимальной сумме годового дохода и численности работников.

3. Аграрные производители — фермеры, дачники, садоводы, которые занимаются сельским хозяйством.

4. Исполнители работ и услуг — физические лица, оказывающие услуги или выполняющие работы в рамках гражданско-правовых договоров, при условии отсутствия ипотеки на недвижимость и собственного имущества.

5. Прочие категории предпринимателей, которые отвечают определенным условиям, установленным налоговым законодательством.

Особенности работы на УСН:

Основными преимуществами УСН являются упрощенная система учета и отчетности, а также сниженные ставки налоговых платежей. Предприниматели, работающие на УСН, освобождаются от некоторых обязательств и требований, возложенных на предпринимателей, осуществляющих деятельность на общей системе налогообложения.

Для перехода на УСН необходимо подать заявление в уполномоченный орган, а именно в налоговую службу. Для этого предусмотрен специальный бланк заявления о переходе на УСН (по форме № 26.2-1). Подача уведомления об осуществлении перехода на УСН – обязательное требование.

Таблица сведений о предпринимателях, работающих на УСН:

| Категория предпринимателя | Особенности УСН |

|---|---|

| Индивидуальные предприниматели (ИП) | Упрощенная система учета и отчетности, сниженные ставки налоговых платежей |

| Малые предприятия | Ограничение по годовому доходу и численности работников |

| Аграрные производители | Сельское хозяйство и сниженные налоговые ставки |

| Исполнители работ и услуг | Услуги и работы без ипотеки на недвижимость и собственного имущества |

| Прочие категории предпринимателей | Определенные условия, установленные налоговым законодательством |

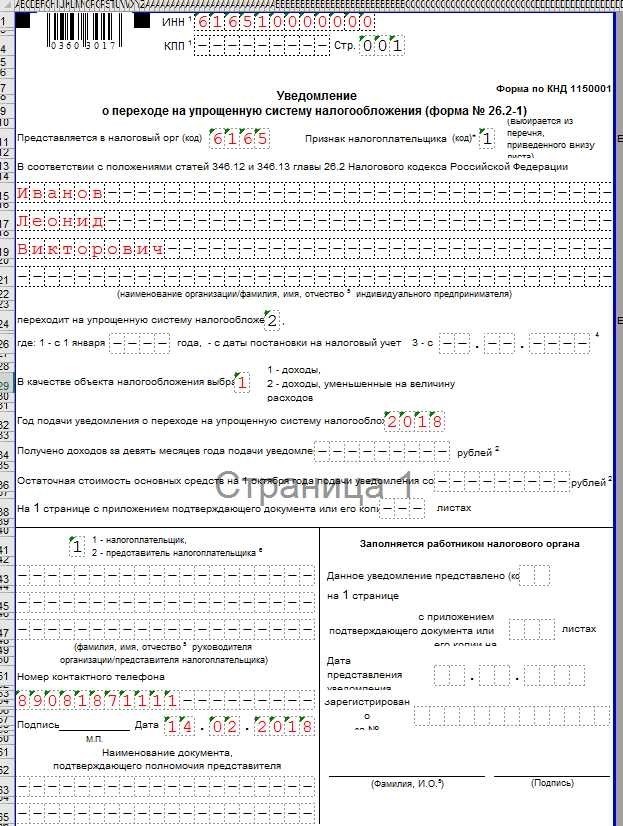

Бланк заявления о переходе на упрощенную систему налогообложения (по форме № 26.2-1)

В данном разделе рассмотрим бланк заявления о переходе на упрощенную систему налогообложения, который представляет собой официальный документ, необходимый для изменения режима налогообложения с целью перехода на УСН. Заявление должно быть заполнено и подано в соответствующую налоговую службу в установленном порядке.

Обоснование перехода на упрощенную систему налогообложения

Переход на УСН — это возможность для предпринимателя работать по упрощенной системе налогообложения, что в свою очередь позволяет избежать сложных процедур и обязательств, связанных с более традиционными режимами налогообложения.

Бланк заявления о переходе на УСН (по форме № 26.2-1) содержит все необходимые поля, которые нужно заполнить с указанием подробной информации о деятельности предприятия и предоставить в налоговую службу. Данные поля включают в себя краткую информацию о предпринимателе, его ИНН, ОГРН, и другие данные, а также дату подачи заявления.

Преимущества перехода на УСН могут быть разными в зависимости от вида деятельности предприятия, однако в целом они сводятся к упрощению учета и отчетности, снижению налоговых платежей и обязательств, а также ускорению процесса ведения бизнеса.

Подача заявления о переходе на УСН

Подача заявления о переходе на УСН является важным этапом всего процесса и должна быть осуществлена в соответствии с установленными правилами и сроками. Заявление можно направить как в печатном, так и в электронном виде, с соблюдением необходимых требований.

По форме № 26.2-1, заявление должно быть правильно заполнено, все данные должны быть указаны без ошибок и неточностей. Некорректно заполненное заявление может привести к отказу в переходе на УСН и дополнительным проблемам.

Важно помнить, что не все виды деятельности подлежат осуществлению на УСН, поэтому перед подачей заявления необходимо убедиться, что ваша деятельность соответствует требованиям и условиям для работы на УСН.

Таким образом, бланк заявления о переходе на упрощенную систему налогообложения (по форме № 26.2-1) является важным документом, который позволяет предпринимателям изменить режим своего налогообложения и перейти на УСН. Заявление должно быть подано в налоговую службу в соответствии с установленными правилами и требованиями.

Уведомление о переходе на упрощенную систему налогообложения

Процесс подачи уведомления

Для того чтобы подать уведомление о переходе на УСН, необходимо заполнить соответствующую форму, предоставленную налоговым органом. Одной из важных частей уведомления является указание причины перехода на УСН, которая может быть различной в зависимости от ситуации предпринимателя.

Одним из основных преимуществ УСН является упрощенная система налогообложения, которая предоставляет предпринимателям более гибкие условия для уплаты налогов. УСН также позволяет снизить административную нагрузку на предпринимателей, особенно малых и средних бизнесов. Кроме того, переход на УСН может быть выгоден в случае, если предприниматель планирует работать с ограниченным числом контрагентов или имеет небольшой оборот.

Ответственность и последствия

Необходимо отметить, что подача уведомления о переходе на УСН является юридическим обязательством и требует точного и своевременного исполнения. В случае неправильного или несвоевременного оформления уведомления, предприниматель может столкнуться с негативными последствиями, такими как штрафы, штрафные санкции и даже возможность приостановления деятельности.

Подавая уведомление о переходе на УСН, предприниматель должен быть готов к тому, что налоговая инспекция может провести проверку деятельности и учета уплаченных налогов. В случае обнаружения нарушений, налоговый орган вправе применить соответствующие меры ответственности в соответствии с законодательством.

Итак, подача уведомления о переходе на УСН является важным шагом для индивидуального предпринимателя, желающего воспользоваться преимуществами упрощенной системы налогообложения. Важно не только правильно заполнить уведомление, но и своевременно представить его налоговому органу, следуя всем требованиям и правилам, установленным законодательством. Это поможет избежать нежелательных последствий и обеспечить успешную деятельность предпринимателя на УСН.